La intensificación de las crisis económicas a la que ha tenido que hacer frente la economía global en los últimos años, entre las que destacan la pandemia del Covid-19 y el conflicto bélico entre Rusia y Ucrania, así como las políticas adoptadas para hacerle frente, han provocado una ralentización del crecimiento económico a nivel mundial e importantes alzas generalizadas en los precios.

En este escenario, la lucha contra la inflación ha llevado a un fuerte viraje en la política monetaria por parte de los principales bancos centrales, con importantes subidas en los tipos de interés. Esta situación, junto a la gestión poco prudente de algunas entidades financieras, dio lugar, a su vez, en marzo de este año 2023 a una serie de acontecimientos que provocaron importantes turbulencias en los mercados financieros, como son en EE. UU. los casos de la quiebra del Silicon Valley Bank (SVB), Signature Bank y del First Republic Bank (FRB) y, también en Europa, pero fuera de la eurozona, los problemas y posterior venta de Credit Suisse. Estos acontecimientos afectaron de manera muy negativa a las cotizaciones bursátiles de las entidades financieras, tanto a nivel global como en España, poniéndose en cuestión si la situación generada se debía a síntomas de fallos sistémicos del sistema financiero internacional o si, por el contrario, se limitaba a problemas aislados protagonizados por determinadas entidades financieras, fundamentalmente en el sistema bancario regional estadounidense.

Superados los primeros temores, y en cuanto al caso español, hoy podemos afirmar que sus entidades financieras partían de una situación muy distinta a la de las referidas entidades en crisis, mostrando un conjunto de indicadores de solvencia, liquidez y rentabilidad que ponen de manifiesto señales tranquilizadoras, tanto para los inversores como para los millones de depositantes que les confían sus ahorros.

De este modo, en primer lugar, es preciso destacar la calidad de los activos que mantienen las entidades financieras españolas, sujetas a una regulación y supervisión de la Autoridad Bancaria Europea más estricta que la aplicada en Estados Unidos. Un buen indicador de ello es la ratio de capital ordinario de nivel 1 (CET 1), que refleja en esencia la proporción entre el capital básico (principalmente acciones ordinarias y reservas) y los activos ponderados por riesgo, y que se encuentra en niveles sólidos, por encima del 13% (13,23%), aunque todavía inferiores al 15,27% de la media de las entidades supervisadas por el BCE.

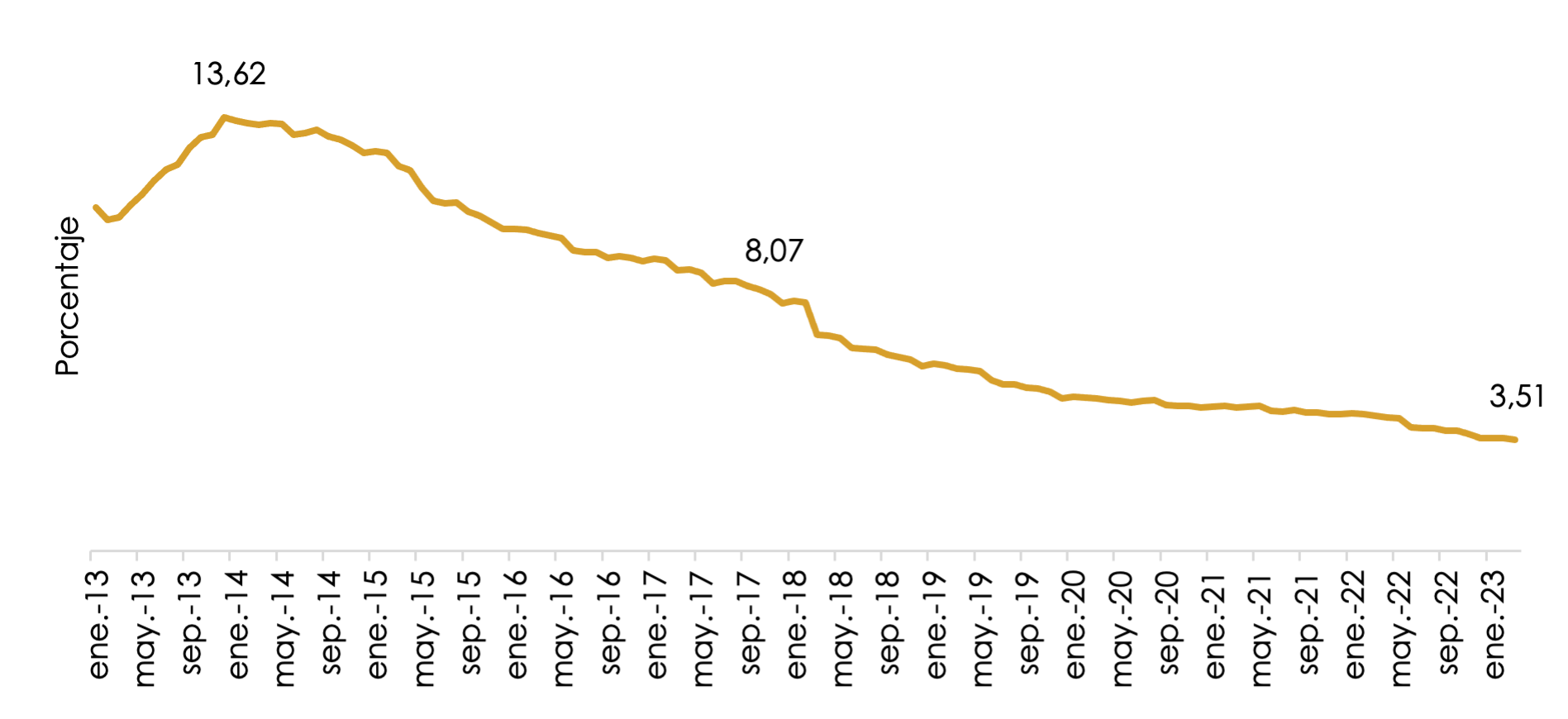

En segundo lugar, la ratio de morosidad de las entidades financieras españolas ha seguido una tendencia decreciente en los últimos años, situándose en marzo de 2023 en el 3,51%, muestra de la clara senda de mejora de la calidad crediticia desde diciembre de 2013, cuando dicho índice alcanzó el 13,62%.

GRÁFICO 1. RATIO DE MOROSIDAD DE LAS ENTIDADES FINANCIERAS ESPAÑOLAS.

Fuente: Elaborado por Equipo Económico en base a datos del Banco de España.

Fuente: Elaborado por Equipo Económico en base a datos del Banco de España.

En tercer lugar, otro de los aspectos clave de la fortaleza del sistema bancario español se deriva de la prudente exposición de las entidades financieras a las fluctuaciones en los precios de la deuda pública derivadas de la subida de los tipos de interés, a diferencia, por ejemplo, del Silicon Valley Bank. Así, sólo el 13,7% de los activos totales de las entidades financieras españolas está invertido en deuda pública, según datos del Risk Dashboard de la Autoridad Bancaria Europea del cuarto trimestre de 2022, frente al 50% de sus activos en el caso del SVB. Además, el 59% de esa deuda tiene vencimiento inferior a 5 años, menos afectada por los incrementos en los tipos de interés, mientras que solo el 13% del total tiene vencimiento superior a 10 años. A nivel europeo, la deuda pública con vencimiento inferior a 5 años supone el 55% del total y la que tiene vencimiento superior a 10 años es representa el 22%. En consecuencia, la banca española se encuentra menos expuesta al riesgo de tipos de interés de la deuda soberana.

Las fuertes tensiones inflacionistas previamente mencionadas -que alcanzaron en España cotas muy elevadas (máximo del 10,8% en julio de 2022), así como en la zona euro (máximo del 10,6% en octubre de 2022)-, llevaron al Banco Central Europeo (BCE) a desarrollar una política monetaria contractiva, incrementando los tipos de interés de referencia de forma significativa y reduciendo el tamaño de su balance. Así, se ha pasado de un Euribor negativo durante 6 años a tipos positivos y crecientes desde el mes abril de 2022, situándose ya por encima del 4% en el mes de julio de 2023, y manteniéndose previsiones al alza para los próximos meses. Este nuevo contexto de tipos de interés está teniendo importantes efectos sobre la situación de las entidades financieras españolas.

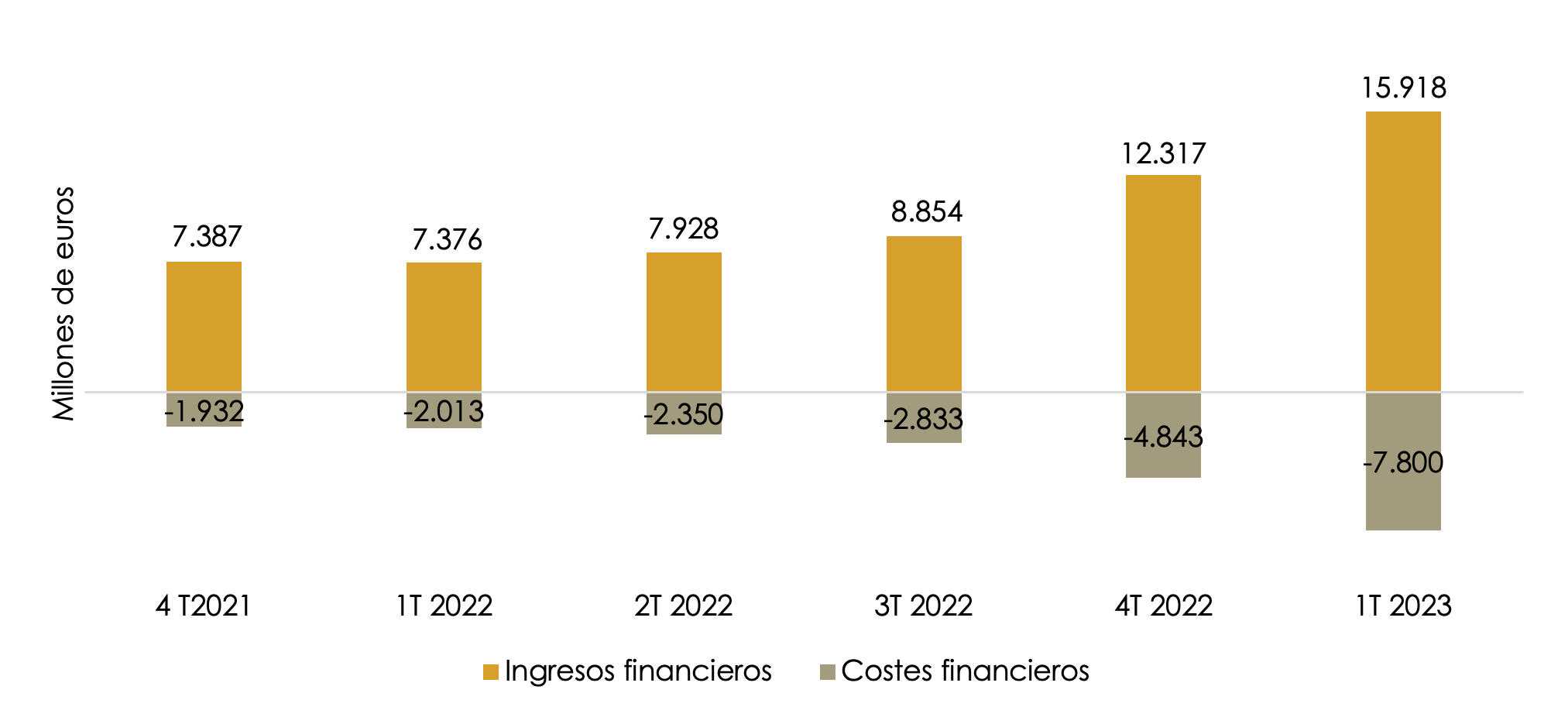

En consecuencia, los ingresos financieros del sector han seguido una tendencia fuertemente creciente en los últimos trimestres, con un incremento del 115,8% en el primer trimestre de 2023 respecto al primer trimestre de 2022. Este factor sustancial, junto con los importantes esfuerzos e inversiones acometidos por las entidades financieras españolas para liderar el proceso de digitalización y optimizar su estructura de gastos de explotación, han permitido una importante mejora de la ratio de eficiencia y de su rentabilidad (ROE).

GRÁFICO 2. INGRESOS Y COSTES FINANCIEROS DE LAS ENTIDADES DE CRÉDITO EN ESPAÑA.

Fuente: Elaborado por Equipo Económico en base a datos del Banco de España.

Fuente: Elaborado por Equipo Económico en base a datos del Banco de España.

Así, según los últimos datos publicados del Banco de España, en el primer trimestre de 2023 las entidades españolas presentaron una ratio de eficiencia del 44,4%, siendo en consecuencia uno de los países de la zona euro cuyos bancos tienen un menor nivel de costes de explotación con respecto a su margen bruto. Además, es preciso destacar que en los últimos años se ha producido una importante mejora en dicha ratio de eficiencia, ya que en el cuarto trimestre de 2021 era el 55,7%.

Esta sustancial mejora de la eficiencia está contribuyendo decisivamente al incremento de la rentabilidad financiera (ROE) de las entidades españolas, que ya se sitúa en el 10,35%, por encima del coste del capital (7,5%) y de países como Alemania, Francia o Italia, con un ROE en el último trimestre de 2022 del 5,72%, 6,01% y 9,16%, respectivamente.

Pero este análisis no sería completo si, en un escenario de subida de tipos y mejora del margen financiero, olvidáramos que las entidades financieras se enfrentan también a diversos e importantes retos. El más inminente es la remuneración del pasivo, cuyos efectos en España se han diferido, principalmente por la situación de holgada liquidez existente en el sistema, después de una década de política monetaria muy expansiva. Concretamente, la ratio de cobertura de liquidez de las entidades de crédito en España fue del 178,45% en el cuarto trimestre de 2022, muy superior al 161,46% del conjunto de las entidades pertenecientes al Mecanismo Único de Supervisión. En el mismo sentido destaca la ratio créditos/depósitos de los bancos españoles, que se situó en el cuarto trimestre de 2022 en los niveles más bajos de las últimas décadas, con un valor del 99,14%.

De este modo, en un primer momento, las principales entidades del sector financiero español adoptaron la estrategia de convertir a los ahorradores en inversores, canalizando el ahorro desde los depósitos hacia otros activos financieros, en respuesta a la mayor demanda de rentabilidad por parte de los clientes en el contexto de inflación y subidas de tipos comentado. Así, los recursos fuera de balance de las 5 principales entidades financieras del sector crecieron en más de 23.000 millones de euros entre el tercer trimestre de 2022 y el primer trimestre de 2023.

Sin embargo, especialmente en las últimas semanas, comienza a ser apreciable un cambio de tendencia en la política comercial de los bancos, aumentando de forma gradual la remuneración del pasivo, tanto de los depósitos a la vista como de las imposiciones a plazo. Este movimiento se inició por entidades con escasa presencia territorial, pero ya se está extendiendo a las principales entidades bancarias, que han comenzado por remunerar a sus principales clientes y a incentivar la captación de nuevos clientes. Este incremento de la remuneración de los depósitos, que ya es una realidad ineludible para el sector, se ha visto inducida por la política restrictiva del BCE, que anuncia de manera reiterada su mantenimiento a futuro, y por la incertidumbre que genera el calendario del programa TLTRO-III sobre la liquidez del sistema, que ha tenido un vencimiento relevante el pasado mes de junio.

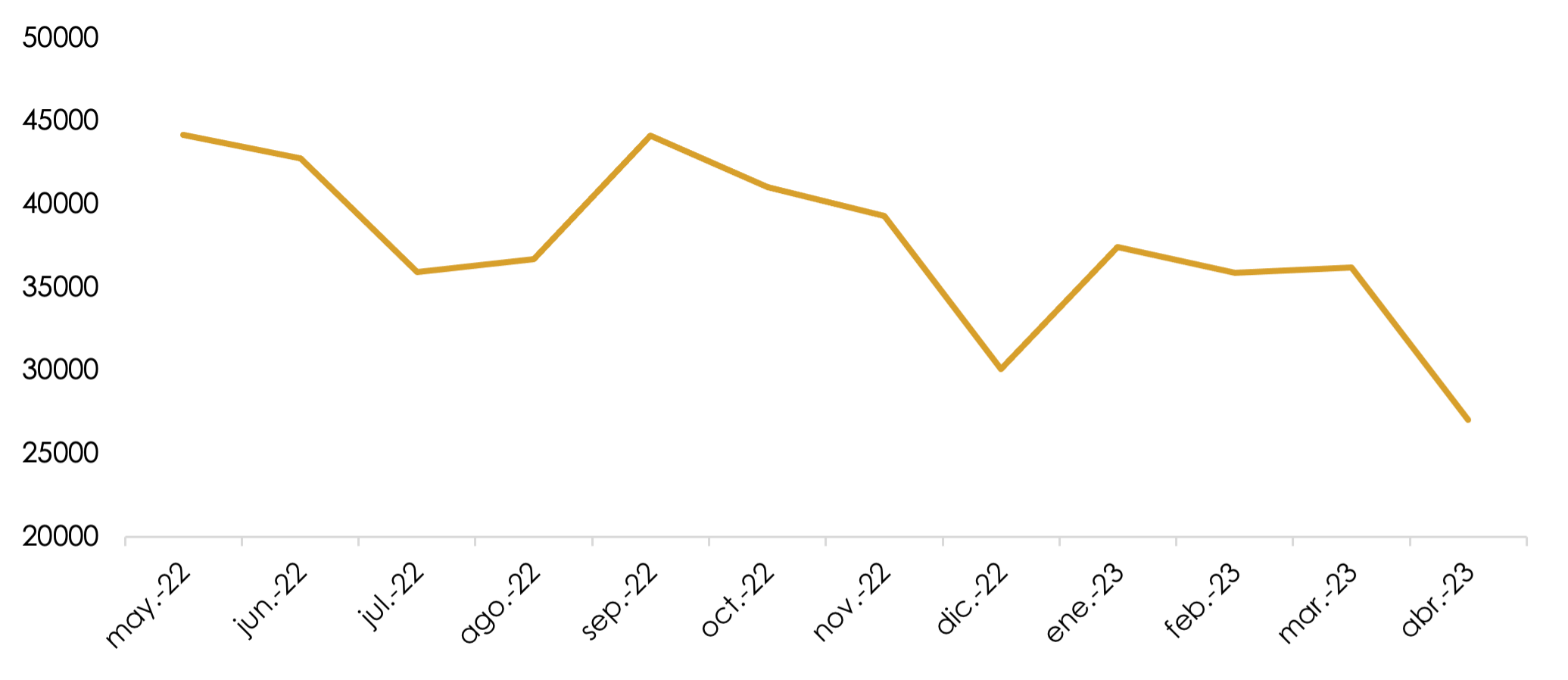

Asimismo, otro reto para el sector derivado de la subida de los tipos de interés es la caída de la demanda de crédito, que ha dado lugar a un decrecimiento del stock de crédito de las entidades de depósito en España del 2,4% entre junio de 2022 y marzo de 2023. De hecho, según datos del INE, el número de hipotecas constituidas sobre viviendas en España en el mes de abril de 2023 fue de 27.053, lo que supuso una caída del 18,3% respecto al mismo mes de 2022.

GRÁFICO 3. NÚMERO DE HIPOTECAS CONSTITUIDAS SOBRE VIVIENDA.

Fuente: Elaborado por Equipo Económico en base a datos del Instituto Nacional de Estadística.

Fuente: Elaborado por Equipo Económico en base a datos del Instituto Nacional de Estadística.

Por tanto, a modo de conclusión cabe señalar que las entidades financieras españolas han mostrado signos de fortaleza ante las turbulencias que ha sufrido el sector financiero internacional en el contexto de fuerte viraje de la política monetaria, fruto del arduo trabajo de saneamiento y mejora de eficiencia acometido tras la crisis financiera, y del crecimiento de su margen financiero por la fuerte subida de los tipos de interés. No obstante, el sector se enfrenta a nuevos retos e incertidumbres derivados de los efectos negativos de la actual contracción monetaria. En este contexto, será el propio mercado, y no las directrices políticas, el que genere una mayor competencia para captar pasivo y para invertir el activo de nuestros bancos, dando lugar a iniciativas comerciales más agresivas que redundarán en beneficio de sus clientes, y los más avezados ya están en ello.

Pierre Moinet Ybarra – Director Adjunto

Paloma Goyeneche Navarro – Analista Senior

Daniel Gil Cuevas – Analista